اندیکاتورهای معاملاتی را درک کنیم .آموزش 10 اندیکاتور که هر تریدر باید ابتدا کارکرد اون را درک کنه و چگونگی استفاده از این اتدیکاتورها

اطلاعات زیادی را می توان از توسعه قیمت به دست آورد که می تواند به شما در تصمیم گیری صحیح معاملات کمک کند. با این حال، شاخص های معاملاتی اغلب برای پشتیبانی استفاده می شوند. انواع مختلفی از شاخص های تجاری فنی وجود دارد که می توانید در استراتژی معاملاتی خود از آنها استفاده کنید . در زیر خواهید فهمید که کدام اندیکاتورهای معاملاتی رایج ترین هستند.

اهمیت شاخص های معاملاتی را برای استراتژی های معاملاتی خود در عمل آزمایش کنید

از دسترسی رایگان مهمان ما استفاده کنید و در حالی که ابزارها و استراتژیهای تجاری ویژه توسعهیافته خود را در حساب پول واقعی خود معامله میکنیم، از روی شانه دیجیتال خود نگاهی بیندازید. ما در مورد تنظیمات و سیگنال ها با بیش از 1700 عضو باشگاه صحبت می کنیم. TC24 ما را به صورت رایگان و بدون تعهد تست کنید. استراتژی ها و ابزارها در یک حساب آزمایشی و خود را در مورد رویکردهای معاملاتی ما متقاعد کنید.

برای دسترسی رایگان مهمان

شاخص های معاملاتی:

میانگین های متحرک

میانگین متحرک واگرایی همگرایی – MACD

باندهای بولینگر

شاخص قدرت نسبی – RSI

سیستم توقف و معکوس – Parabolic SAR

ابر ایچیموکو

نشانگر حرکت

نوسانگر تصادفی

میانگین محدوده واقعی – نشانگر ATR

میانگین جهت شاخص – نشانگر ADX

1. میانگین متحرک

میانگینهای متحرک بهعنوان شاخصهای فنی معاملاتی عمل میکنند تا نشان دهند که قیمت یک زیربنا به طور متوسط در یک دوره زمانی چگونه عمل کرده است. میانگین های متحرک به طور گسترده ای به عنوان اندیکاتور برای نشان دادن روندها، تشخیص معکوس شدن روند و ارائه سیگنال های تجاری استفاده می شود. چندین نوع مختلف میانگین متحرک وجود دارد، اما همه آنها یک خط واحد تولید می کنند که می تواند به شما نشان دهد که یک قیمت در کدام جهت حرکت کرده است.

محاسبه میانگین متحرک

میانگین متحرک ساده (SMA) میانگین آخرین قیمت های “n” (n = عدد) را محاسبه می کند، که در آن n تعداد دوره هایی (شمع) است که می خواهید میانگین برای آنها داشته باشید:

میانگین متحرک ساده = (P1 + P2 + P3 + P3 + P4 + …. + Pn) / “n”

برای مثال، یک SMA چهار دوره ای با قیمت های 1.2640، 1.2641، 1.2642 و 1.2641 میانگین متحرک 1.2641 را با استفاده از محاسبه [(1.2640 + 1.2641 + 1، 2642 + 1.2641] 2641 = 1.2641) به دست می دهد.

صلیب طلایی

مقدار SMA میانگین قیمت برای تعداد دوره های محاسبه SMA است. تنظیمات معمول SMA عبارتند از 8، 20، 50، 100 و 200. به عنوان مثال، با استفاده از SMA 100 دوره ای، مقدار فعلی SMA در نمودار میانگین قیمت 100 شمع آخر است. عبور از خطوط میانگین 100 و 200 نیز به عنوان “صلیب طلایی” شناخته می شود.

محاسبه میانگین متحرک نمایی

محاسبه میانگین متحرک نمایی –

میانگین متحرک نمایی (EMA) میانگین وزنی آخرین قیمت های “n” است که در آن وزن ها با هر قیمت/دوره قبلی به صورت تصاعدی کاهش می یابد. به عبارت دیگر، فرمول به قیمت های فعلی وزن بیشتری نسبت به قیمت های گذشته می دهد.

میانگین متحرک نمایی = [قیمت بسته – EMA قبلی] * (2 / n+1) + EMA قبلی

به عنوان مثال، یک EMA چهار دوره ای با قیمت های 1.5554، 1.5555، 1.5558 و 1.5560، که آخرین قرائت آن جدیدترین است، با استفاده از محاسبه [(1, 5560 – 1.5558) x (2) مقدار فعلی 1.5558 را به دست می دهد. ) + 1.5558 = 1.55588].

محاسبه از طریق پلت فرم نمودار

همانند SMA، پلت فرم نمودار تمام محاسبات را انجام می دهد. شما EMA را از لیست شاخص های معاملاتی در یک پلت فرم نمودار انتخاب می کنید و آن را روی نمودار اعمال می کنید. سپس اندازه دوره محاسبه را تعیین می کنید، به عنوان مثال 15، 50 یا 100 شمع.

EMA با تغییرات قیمت سریعتر از SMA تنظیم می شود. به عنوان مثال، زمانی که قیمت تغییر جهت می دهد، جهت معکوس را سریعتر از SMA تغییر می دهد. این به این دلیل اتفاق میافتد که این فرمول به قیمتهای اخیر وزن بیشتری میدهد و برای قیمتهایی که در گذشته اتفاق افتاده وزن کمتری میدهد.

محاسبه میانگین متحرک وزنی

میانگین وزنی متحرک (WMA) میانگین وزنی آخرین قیمتهای “n” را به شما میدهد که وزن با هر قیمت قبلی کاهش مییابد. این شبیه به EMA عمل می کند، اما محاسبه WMA متفاوت است.

میانگین متحرک وزنی –

استفاده و تفسیر میانگین متحرک

میانگین متحرک می تواند به عنوان شاخص معاملاتی برای سیگنال های تحلیلی و تجاری استفاده شود. برای تجزیه و تحلیل، همه میانگین های متحرک به برجسته کردن روند کمک می کنند.

قیمت زیر MA است

هنگامی که قیمت کمتر از MA است، به عنوان نشانه ای در نظر گرفته می شود که قیمت کمتر از میانگین دوره مورد نظر معامله می شود، که به تایید یک روند نزولی کمک می کند. به عبارت دیگر، زمانی که قیمت کمتر از MA خود باشد، نشان می دهد که قیمت در مقایسه با گذشته ضعیف شده است.

قیمت بالاتر از MA است

هنگامی که قیمت بالاتر از MA (میانگین متحرک) است، به این معنی است که قیمت بالاتر از میانگین دوره مورد بررسی است. به عبارت دیگر، هنگامی که قیمت بالاتر از MA خود باشد، نشان می دهد که قیمت در مقایسه با آنچه در گذشته بود تقویت می شود زیرا قیمت اخیر اکنون بالاتر از میانگین است. این روند صعودی را تایید می کند.

میانگین متحرک – TradersClub24

یک میانگین متحرک بلند مدت و کوتاه مدت، به عنوان مثال دوره های 20 و 50 را می توان همزمان به نمودار اضافه کرد. اگر MA 20 دوره ای به بالای 50 برسد، نشان دهنده این است که حرکت کوتاه مدت قیمت در حال حرکت بالاتر است. اگر MA دوره 20 به زیر 50 برسد، نشان دهنده این است که حرکت کوتاه مدت قیمت در حال کاهش است.

MA در سایر اندیکاتورهای معاملاتی

MA همچنین می تواند با سایر اندیکاتورهای معاملاتی برای ارائه سیگنال های تجاری ادغام شود. به عنوان مثال، یک EMA هنگامی که با کانال های Keltner ترکیب می شود، می تواند سیگنال های خرید را ارائه دهد. زمانی که روند رو به افزایش است و قیمت از بالای کانال کلتنر پایین میآید، یک استراتژی میتواند شامل خرید نزدیک به EMA باشد.

یک نوع MA بهتر از دیگری نیست. آنها فقط میانگین قیمت را متفاوت محاسبه می کنند. بسته به استراتژی مورد استفاده، یک نوع MA ممکن است بهتر از دیگری کار کند.

توصیه

توصیه می شود تنظیمات را برای هر بازار کمی تنظیم کنید. یک SMA 50 دوره می تواند سیگنال های خوبی برای یک بازار ارائه کند، اما برای بازار دیگر به خوبی کار نمی کند. یا یک EMA دوره 20 می تواند به تشخیص روند در یک جفت ارز کمک کند اما نه در دیگری. همه MA ها فقط ابزار هستند و تفسیر باید به معامله گر سپرده شود زیرا اندیکاتورهای معاملاتی هرگز در همه زمان ها یا تحت همه شرایط بازار خوب کار نمی کنند.

MA در سایر اندیکاتورهای معاملاتی –

2. MACD

واگرایی میانگین متحرک همگرایی (MACD) که توسط جرالد اپل در دهه 1970 توسعه یافت، یکی از محبوب ترین شاخص های معاملاتی است که امروزه مورد استفاده قرار می گیرد. معامله گران از MACD برای تعیین جهت روند، حرکت و برگشت های بالقوه استفاده می کنند. برای تأیید معاملات بر اساس استراتژی دیگر استفاده می شود، اما سیگنال های تجاری خود را نیز ارائه می دهد. MACD در بالا و پایین خط صفر نوسان می کند زیرا میانگین های متحرک همگرا، متقاطع و واگرا می شوند. معاملهگران میتوانند برای یافتن سیگنالها به دنبال گذر از خط سیگنال، تقاطع خط میانی و واگرایی باشند. از آنجایی که MACD محدودیتی در افزایش و کاهش آن ندارد، برای شناسایی قیمت های بیش از حد خرید و فروش بیش از حد مفید نیست.

محاسبه

MACD میانگین متحرک نمایی 12 روزه منهای متحرک نمایی 26 روزه است. قیمت های بسته شدن برای این میانگین های متحرک استفاده می شود. یک EMA 9 روزه از خط MACD با استفاده از نشانگر به عنوان یک خط سیگنال برای شناسایی منحنی ها رسم می شود. هیستوگرام MACD تفاوت بین MACD و EMA 9 روزه آن، خط سیگنال را ترسیم می کند.

هیستوگرام یافت شده در برخی از تنظیمات نشانگر زمانی که خط MACD بالای خط سیگنال خود باشد مثبت و زمانی که در زیر آن قرار دارد منفی است. مقادیر 12، 26 و 9 تنظیمات معمولی MACD هستند، با این حال، بسته به سبک و اهداف معاملاتی شما، می توان از مقادیر دیگری نیز استفاده کرد.

تشخیص همگرایی، واگرایی و متقاطع

همگرایی، واگرایی، متقاطع –

از نمودار می توان دید که خط سریع از زیر خط کند عبور می کند که نشان دهنده یک روند نزولی است. هنگامی که خطوط عبور می کنند، هیستوگرام ممکن است به طور لحظه ای ناپدید شود. این به این دلیل است که تفاوت بین خطوط در زمان تلاقی 0 است. هنگامی که روند نزولی شروع می شود و خط سریع از خط آهسته جدا می شود، هیستوگرام بزرگتر می شود که نشانه خوبی از روند قوی است. مانند MACD، هیستوگرام MACD برای تشخیص همگرایی، واگرایی و متقاطع طراحی شده است.

هیستوگرام MACD

از طرف دیگر، هیستوگرام MACD، فاصله بین MACD و خط سیگنال آن را اندازه گیری می کند. هیستوگرام وقتی مثبت است که MACD بالای خط سیگنال خود باشد. خوانش های مثبت با انحراف بیشتر MACD از آن (بالا) افزایش می یابد. مقادیر مثبت با همگرایی MACD و خط سیگنال آن کاهش می یابد. MACD-Histogram از خط صفر عبور می کند در حالی که MACD از زیر خط سیگنال خود عبور می کند. زمانی که MACD زیر خط سیگنال خود باشد، اندیکاتور معاملاتی منفی است. با انحراف بیشتر (پایین) MACD از خط سیگنال، قرائت های منفی افزایش می یابد. برعکس، وقتی MACD روی خط سیگنال خود همگرا می شود، مقادیر منفی کاهش می یابد.

3. شاخص های معاملاتی: باندهای بولینگر

اندیکاتورهای معاملاتی Bollinger Bands که توسط جان بولینگر توسعه یافته است، نوارهای نوسانی هستند که بالاتر و پایین تر از میانگین متحرک قرار دارند. نوسانات بر اساس انحراف معیار است که با افزایش و کاهش نوسان تغییر می کند. با افزایش نوسانات، دامنه ها به طور خودکار گسترده می شوند و زمانی که نوسانات کاهش می یابد، باریک می شوند. این ماهیت پویای باندهای بولینگر همچنین به این معنی است که میتوان آنها را با تنظیمات پیشفرض روی اوراق بهادار مختلف از جمله جفت ارزهای فارکس اعمال کرد. برای سیگنال ها، باندهای بولینگر را می توان برای شناسایی M-Tops و W-Bottoms یا تعیین قدرت روند استفاده کرد.

باندهای بولینگر را شناسایی کنید

باندهای بولینگر از یک نوار میانی با دو باند بیرونی تشکیل شده است. نوار میانی یک میانگین متحرک ساده است که معمولاً در 20 دوره تنظیم می شود. یک میانگین متحرک ساده استفاده می شود زیرا فرمول انحراف استاندارد نیز از میانگین متحرک ساده استفاده می کند. زمان نگاه به عقب برای انحراف استاندارد مانند میانگین متحرک ساده است. نوارهای بیرونی معمولاً 2 انحراف استاندارد در بالا و پایین نوار مرکزی تنظیم می شوند.

تنظیمات را تنظیم کنید

تنظیمات را می توان برای مطابقت با ویژگی های اوراق بهادار خاص یا سبک های معاملاتی سفارشی کرد. بولینگر توصیه می کند که تنظیمات کوچکی را در ضریب انحراف استاندارد انجام دهید. تغییر تعداد دوره ها برای میانگین متحرک نیز بر تعداد دوره های استفاده شده برای محاسبه انحراف استاندارد تأثیر می گذارد. بنابراین، تنها تنظیمات کوچکی برای ضریب انحراف استاندارد مورد نیاز است. افزایش دوره میانگین متحرک به طور خودکار تعداد دوره های مورد استفاده برای محاسبه انحراف استاندارد را افزایش می دهد و افزایش ضریب انحراف استاندارد را توجیه می کند.

بولینگر افزایش مضرب انحراف استاندارد برای SMA 50 دوره ای به 2.1 و کاهش مضرب انحراف استاندارد برای SMA 10 دوره به 1.9 را پیشنهاد می کند.

باند بولینگر

سیگنال: سرگردانی در باندها

حرکات بالا یا پایین باندها به خودی خود سیگنال نیستند. همانطور که بولینگر می گوید، حرکاتی که باندها را لمس یا عبور می کنند سیگنال نیستند، آنها “برچسب” هستند. در نگاه اول، حرکت به سمت باند بالا نشان دهنده قدرت است، در حالی که حرکت قوی به باند پایین نشان دهنده ضعف است. نوسانگرهای تکانه به طور مشابه کار می کنند. خرید بیش از حد لزوما صعودی نیست. رسیدن به سطوح خرید بیش از حد نیاز به قدرت دارد و شرایط خرید بیش از حد می تواند به یک روند صعودی قوی گسترش یابد.

حرکت به باند بالایی

به همین ترتیب، قیمتها میتوانند با لهجههای متعدد در طول یک روند صعودی قوی، «باند» را طی کنند. باند بالایی 2 انحراف استاندارد بالاتر از میانگین متحرک ساده 20 دوره است. برای شکستن این باند بالا، یک حرکت قیمت نسبتاً قوی لازم است. لمس باند بالایی، که پس از تایید باند بولینگر W-Bottom رخ می دهد، نشان دهنده شروع یک روند صعودی است.

حرکت به سمت باند پایین

همانطور که یک روند صعودی قوی تگ های باند بالایی ایجاد می کند، معمولاً در طول یک روند صعودی قیمت ها هرگز به باند پایین نمی رسند. SMA 20 روزه گاهی اوقات به عنوان یک پشتیبانی عمل می کند. در واقع، افت کمتر از SMA 20 روزه، گاهی اوقات فرصت های خرید را جلوتر از باند بالای روز بعد ایجاد می کند.

4. RSI

شاخص قدرت نسبی (RSI)، مانند MACD، یکی از شاخص های معاملاتی حرکتی است که میزان تغییرات اخیر قیمت را برای تجزیه و تحلیل شرایط خرید یا فروش بیش از حد اندازه گیری می کند. RSI یک ارزیابی نسبی از قدرت عملکرد اخیر قیمت سهام ارائه می دهد. مقادیر RSI از 0 تا 100 متغیر است. دوره پیش فرض برای مقایسه دوره های بالا و پایین 14 است، مانند 14 روز معاملاتی. تعبیر و استفاده سنتی این است که خوانش RSI 70 یا بالاتر نشان می دهد که یک اوراق بهادار بیش از حد خرید شده یا بیش از حد ارزش گذاری شده است و بنابراین ممکن است برای تغییر روند یا کاهش قیمت اصلاحی آماده شود. خوانش RSI 30 یا کمتر معمولاً به عنوان نشان دهنده شرایط فروش بیش از حد یا کم ارزش تفسیر می شود.

شاخص قدرت نسبی – RSI

شاخص قدرت نسبی – RSI TradersClub24

تغییرات ناگهانی قیمت می تواند سیگنال های خرید یا فروش کاذب را در RSI ایجاد کند. بنابراین، منطقی است که از آن با اصلاحات کاربرد آن یا در ارتباط با سایر شاخص های فنی استفاده شود.

برخی از معامله گران از قرائت RSI شدیدتر به عنوان سیگنال خرید یا فروش استفاده می کنند، مانند قرائت بالای 80 برای نشان دادن شرایط خرید بیش از حد و قرائت زیر 20 برای نشان دادن شرایط فروش بیش از حد.

RSI اغلب همراه با خطوط روند استفاده می شود زیرا حمایت یا مقاومت خط روند اغلب با سطوح حمایت یا مقاومت در قرائت RSI منطبق است.

واگرایی با اندیکاتور RSI

به گفته وایلدر، واگرایی ها یک نقطه بازگشت بالقوه را نشان می دهد زیرا حرکت جهتی قیمت را تایید نمی کند. واگرایی صعودی زمانی اتفاق میافتد که زیربنای پایینتر و RSI پایینتر را نشان دهد. RSI نمی تواند پایین را تأیید کند و حرکت رو به افزایشی را نشان می دهد. واگرایی نزولی زمانی رخ می دهد که یک اوج بالاتر و RSI یک بالاترین پایین تر ایجاد کند. RSI نمی تواند اوج جدید را تایید کند و حرکت محو شده را نشان می دهد.

قبل از اینکه در مورد واگرایی ها به عنوان سیگنال های تجاری عالی هیجان زده شوید، مهم است که متوجه شوید واگرایی در یک روند قوی گمراه کننده است. یک روند صعودی قوی می تواند قبل از اینکه یک صعود واقعی رخ دهد، واگرایی های نزولی متعددی داشته باشد. برعکس، واگرایی های صعودی می تواند در طول یک روند نزولی قوی رخ دهد – و با این حال روند نزولی ادامه دارد.

واگرایی با اندیکاتور RSI TradersClub24

5. سهموی SAR

Parabolic SAR یکی از شاخص های معاملاتی فنی است و برای تعیین جهت قیمت دارایی و نشان دادن تغییر جهت قیمت استفاده می شود. Parabolic SAR که توسط Welles Wilder، مخترع شاخص قدرت نسبی توسعه یافته است، همچنین به عنوان “Stop and Reverse System” شناخته می شود.

سهموی SAR در نمودار

در نمودار، اندیکاتور معاملاتی به صورت مجموعه ای از نقاط که در بالا یا پایین شمعدان قرار گرفته اند ظاهر می شود. یک نقطه زیر قیمت به عنوان یک سیگنال صعودی در نظر گرفته می شود. برعکس، یک نقطه بالاتر از قیمت برای نشان دادن اینکه خرسها در کنترل هستند و احتمالاً حرکت در مسیر نزولی باقی میماند، استفاده میشود. هنگامی که نقاط چرخش می کنند، نشان می دهد که تغییر جهت قیمت بالقوه در حال انجام است. به عنوان مثال، اگر امتیازها بالاتر از قیمت باشند، اگر به زیر قیمت سقوط کنند، می تواند نشان دهنده افزایش بیشتر قیمت باشد.

Parabolic SAR TradersClub24

اگر قیمت دارایی افزایش یابد، امتیازها نیز افزایش می یابد. در ابتدا به آرامی و سپس با روند سریعتر و سریعتر. با پیشرفت روند و امتیازها به زودی به قیمت نزدیک می شوند، SAR کمی سریعتر حرکت می کند.

سهموی SAR برای تنظیم دستورات توقف ضرر

Parabolic SAR نیز روشی برای تنظیم دستورات توقف ضرر است. اگر مقداری افزایش مییابد، توقف ضرر را برای مطابقت با نشانگر سهموی SAR حرکت دهید. همین مفهوم در مورد یک معامله کوتاه نیز صدق می کند – با کاهش قیمت، اندیکاتور کاهش می یابد. توقف ضرر را برای مطابقت با سطح اندیکاتور بعد از هر کندل حرکت دهید.

این اندیکاتور مکانیکی است و همیشه سیگنال های جدیدی را برای تجارت طولانی یا کوتاه ارائه می دهد. این به معامله گر بستگی دارد که تعیین کند کدام سیگنال را بپذیرد و کدام را نادیده بگیرد. به عنوان مثال، در یک روند نزولی، بهتر است همانطور که در نمودار بالا نشان داده شده است فقط از فروش کوتاه و همچنین سیگنال های خرید استفاده کنید.

شاخص های معاملاتی برای تکمیل SAR سهمی

در معاملات، بهتر است چندین اندیکاتور یک سیگنال خاص را تایید کنند تا اینکه فقط بر یک اندیکاتور تکیه کنید. سیگنال های معاملاتی SAR را با سایر اندیکاتورهای معاملاتی، مانند میانگین متحرک تصادفی یا ADX تکمیل کنید.

برای مثال، سیگنالهای فروش SAR زمانی که قیمت کمتر از میانگین متحرک بلندمدت باشد، بسیار متقاعدکنندهتر هستند. یعنی، نشان می دهد که فروشندگان مسیر را کنترل می کنند و سیگنال فروش SAR فعلی می تواند شروع موج دیگری باشد.

به همین ترتیب، زمانی که قیمت بالاتر از میانگین متحرک است، روی گرفتن سیگنالهای خرید تمرکز کنید (امتیازها به سمت پایین حرکت میکنند).

6. ابر ایچیموکو

Ichimoku Cloud یک نشانگر معاملاتی است که هر آنچه را که باید در مورد یک اقدام قیمت بدانید، از جمله جهت، حرکت، سطوح حمایت پویا و مقاومت و حتی سیگنالهای معاملاتی را در اختیار شما قرار میدهد. نام ژاپنی – Ichimoku Kinko Hyo – به معنای “نگاهی اجمالی (یا اجمالی) از نمودار تعادل است. این شاخص توسط گویچی هوسودا، روزنامه نگار ژاپنی که آن را در اواخر دهه 1960 منتشر کرد، ایجاد شد. ایچیموکو اطلاعات بیشتری نسبت به نمودار شمعی استاندارد به معامله گر ارائه می دهد.

هدف آن ارائه اطلاعات مرتبط در یک نگاه، با استفاده از میانگین های متحرک (tenkan-sen و kijun-sen) برای نشان دادن خطوط متقاطع صعودی و نزولی است. «ابرها» (کومو، به ژاپنی) بین گستره میانگین نمودارهای تنکان سن و کیجون سن شش ماه جلوتر (سنکوی A) و نقطه میانی قله و فرورفتگی 52 دوره ای (سنکو دهانه B) تشکیل می شوند. ) شش ماه قبل

اندیکاتورهای معاملاتی TC24

پنج محاسبه برای تولید ابر Ichimoku وجود دارد:

• Tenkan-sen = (بالاترین 9 روز + 9 روز پایین) / 2

• Kijun-sen = (بالاترین 26 روز + 26 روز پایین) / 2

• محدوده Senkou A = (Tenkan-sen + Kijun-sen) / 2

• محدوده سنکو B = (بالاترین 52 روز + پایین 52 روز) / 2

• محدوده چیکو = قیمت نزدیک از 26 روز گذشته

• سیگنال های ابری ایچیموکو

روند عمومی زمانی که قیمت ها بالاتر از فضای ابری هستند افزایش می یابد. اگر زیر ابر یا در خود ابر باشند، پایین بیایند. هنگامی که محدوده سنکو A بالاتر از محدوده سنکو B قرار می گیرد، روند بیشتر افزایش می یابد و به طور معمول سبز رنگ می شود. وقتی محدوده سنکو B از محدوده سنکو A بالاتر می رود، روند نزولی تر است و با یک ابر قرمز نشان داده می شود.

Ichimoku Cloud: مزایای بازرگان

معامله گران اغلب از Senkou “Cloud” به عنوان منطقه حمایت و مقاومت بسته به موقعیت نسبی قیمت استفاده می کنند. Senkou “Cloud” سطوح پشتیبانی (پشتیبانی) را فراهم می کند که می تواند در آینده پیش بینی شود. این امر Ichimoku Cloud را از بسیاری از شاخص های فنی دیگر که فقط سطوح پشتیبانی و مقاومت را برای تاریخ و زمان فعلی ارائه می دهند متمایز می کند.

دوباره خلاصه شد: قدرت یا ضعف روند

وقتی محدوده A (ابر سبز) به سمت بالا حرکت می کند و از محدوده B (ابر قرمز) دور می شود، به این معنی است که روند صعودی در حال افزایش است. هنگامی که محدوده A به سمت پایین حرکت می کند و از محدوده B فاصله می گیرد، نشان دهنده این است که روند نزولی در حال شتاب گرفتن است. به عبارت دیگر، ضخیم شدن ابر به تأیید روند فعلی کمک می کند. یک ابر بسیار نازک نشان دهنده عدم تصمیم گیری و یک روند ضعیف یا ضعیف احتمالی است.

حمایت و مقاومت

ابر از 26 شمع به سمت راست قیمت فعلی پیش بینی می شود و ایده ای از اینکه حمایت و مقاومت در آینده ممکن است توسعه یابد را ارائه می دهد. در طول یک روند صعودی، قیمت اغلب به صورت عقب نشینی از ابر خارج می شود و سپس روند صعودی را از سر می گیرد. اغلب در طول یک روند نزولی، قیمت در فضای ابری عقب نشینی می کند و سپس پایین تر ادامه می یابد. بنابراین، ابر نقاط ورود به روند را ارائه می دهد.

سیگنال های متقاطع

اگر روند صعودی باشد (قیمتها بالاتر از ابر و محدوده A بالاتر از محدوده B) و خط تبدیل به زیر خط پایه بیفتد و سپس بالاتر از آن بهبود یابد، این سیگنال ورود طولانی است. اگر روند نزولی باشد (قیمتها زیر ابر و محدوده A زیر محدوده B) و خط تبدیل بالای خط پایه جمع شود و سپس به زیر آن سقوط کند، این سیگنال ورود کوتاهی است.

قدرت سیگنال های معاملاتی ایچیموکو را می توان بر اساس سه عامل ارزیابی کرد:

• حرکت قیمت در مقایسه با ابر چقدر از راه دور است؟

• محدوده چیکو در مقایسه با ابر چقدر فاصله دارد؟

• فاصله کراس اوور در مقایسه با ابر چقدر است؟

معامله گران باید از Ichimoku Cloud همراه با سایر شاخص های تجاری فنی استفاده کنند تا ریسک را به حداقل برسانند. به عنوان مثال، اندیکاتور معاملاتی اغلب با شاخص قدرت نسبی (RSI) جفت می شود، که می تواند برای تأیید یا رد حرکت در یک جهت خاص مورد استفاده قرار گیرد. همچنین مهم است که به روندهای سطح بالا نگاه کنید تا ببینید که چگونه آنها با گرایش های فرعی مطابقت دارند.

7. نشانگر حرکت

اندیکاتور معاملاتی مومنتوم شاید ساده ترین و ساده ترین برای درک و استفاده از نوسانگر معاملاتی باشد. اندازه گیری سرعت یا سرعت تغییرات قیمت است. جان جی مورفی در “تحلیل فنی بازارهای مالی” این نوع شاخص را به شرح زیر توضیح می دهد:

پویایی بازار با در نظر گرفتن مداوم تفاوت های قیمت برای یک بازه زمانی ثابت اندازه گیری می شود. برای ایجاد یک خط ضربه ای 10 روزه، کافی است قیمت بسته 10 روز قبل را از آخرین قیمت بسته کم کنید. سپس این مقدار مثبت یا منفی حول یک خط صفر رسم می شود.

شاخص حرکت: ابزار برای معامله گران

مومنتوم میزان افزایش یا کاهش یک دارایی را اندازه گیری می کند. از دیدگاه روند، این یک شاخص بسیار مفید برای قدرت یا ضعف است. تاریخ نشان داده است که حرکت در بازارهای رو به رشد بسیار مفیدتر از بازارهای نزولی است. دلیل این واقعیت است که بازارها بیشتر از آنکه سقوط کنند، افزایش می یابند. به عبارت دیگر، بازارهای گاوی تمایل بیشتری نسبت به بازارهای نزولی دارند.

نشانگر معاملات مومنتوم

شاخص های معاملاتی مومنتوم

معامله گران از یک بازه زمانی 10 روزه برای این اندیکاتورهای معاملاتی برای اندازه گیری حرکت استفاده می کنند. در جدول زیر خط صفر را مشاهده خواهید کرد. اگر قیمت پایانی اخیر دارایی، به عنوان مثال سهام، شاخص یا جفت ارز، بیشتر از قیمت پایانی 10 روز معاملاتی قبل باشد، عدد مثبت (از معادله) بالای خط صفر رسم می شود. از سوی دیگر، اگر آخرین قیمت بسته شدن کمتر از قیمت پایانی 10 روز قبل باشد، اندازه گیری منفی زیر خط صفر نشان داده می شود.

خطوط روند را شناسایی کنید

با اندازهگیری تفاوتهای قیمت در یک دوره زمانی، میتوانیم نرخ افزایش یا کاهش قیمت را مشاهده کنیم. مومنتوم به شما کمک می کند خطوط روند را شناسایی کنید. با افزایش قیمت سهم، خطوط روند واضح ایجاد می شود. یک خط نمودار مومنتوم در حال افزایش بالای صفر نشان می دهد که یک روند صعودی به شدت در حال توسعه است. یک خط سیگنال که شروع به تراز کردن میکند به معاملهگر هشدار میدهد که آخرین قیمت یک دارایی تقریباً همان قیمت 10 روز قبل است. بنابراین، سرعت روند کاهش می یابد.

خطوط روند را بشناسید: حتما توجه کنید

درک این نکته مهم است که وقتی اندیکاتور مومنتوم به زیر خط صفر می لغزد و سپس در جهت صعودی معکوس می شود، به این معنی نیست که روند نزولی به پایان رسیده است. این فقط به این معنی است که روند نزولی در حال کاهش است. همین امر در مورد ضربه رسم شده بالای خط صفر نیز صدق می کند.

8. نوسانگر تصادفی

نوسانگر تصادفی یک شاخص حرکتی است که قیمت بسته شدن دارایی را با محدوده قیمت آن در یک دوره زمانی مقایسه می کند. حساسیت اسیلاتور به حرکات بازار را می توان با تنظیم این دوره یا با استفاده از میانگین متحرک نتیجه کاهش داد. تئوری کلی که به عنوان مبنای این شاخص معاملاتی تصادفی عمل می کند این است که در یک بازار روند صعودی، قیمت ها نزدیک به بالا بسته می شوند و در یک بازار نزولی، قیمت ها نزدیک به پایین بسته می شوند. سیگنال های معاملاتی زمانی تولید می شوند که %K از میانگین متحرک (دوره 3) به نام %D عبور کند.

تاریخچه نوسان ساز تصادفی

نوسانگر تصادفی توسط جورج لین در اواخر دهه 1950 ساخته شد. همانطور که توسط Lane طراحی شده است، نوسانگر تصادفی مکان نزدیکی یک دارایی را نسبت به بالا و پایین قیمت در یک دوره زمانی ترسیم می کند، معمولاً 14 روز حجم یا موارد مشابه زیر. او اشاره می کند که نوسانگر از سرعت یا لحظه قیمت پیروی می کند.

نوسانگر تصادفی: سیگنال معاملاتی مهم

لین همچنین در مصاحبه ها توضیح می دهد که معمولاً حرکت یا سرعت قیمت یک دارایی قبل از تغییر قیمت تغییر می کند. به این ترتیب، نوسانگر تصادفی میتواند برای پیشبینی معکوسها زمانی که نشانگر واگراییهای صعودی یا نزولی را نشان میدهد استفاده شود. این سیگنال اولین و مسلما مهمترین سیگنال تجاری است که Lane شناسایی کرده است.

نوسانگر تصادفی

اسیلاتور تصادفی

خرید بیش از حد در مقابل فروش بیش از حد

لین همچنین نقش مهمی را که نوسانگر تصادفی می تواند در شناسایی سطوح خرید و فروش بیش از حد به دلیل محدود بودن محدوده ایفا کند، بیان کرد. این محدوده – از 0 تا 100 – بدون توجه به افزایش یا کاهش سرعت یک مقدار ثابت می ماند. با در نظر گرفتن سنتی ترین تنظیمات برای اسیلاتور، 20 معمولاً حد فروش بیش از حد و 80 حد خرید بیش از حد در نظر گرفته می شود. با این حال، تنظیمات قابل تنظیم هستند. خوانش های بالای 80 نشان می دهد که یک سهام در نزدیکی بالای محدوده پایین و بالا معامله می شود. خوانش های زیر 20 نشان می دهد که ارزش در نزدیکی پایین محدوده بالا و پایین معامله می شود.

9. نشانگر ATR

میانگین محدوده واقعی (ATR) یک شاخص تحلیل تکنیکال است که نوسانات را با تجزیه کل محدوده یک مقدار برای آن دوره زمانی اندازه گیری می کند. به طور خاص، میانگین محدوده واقعی معیاری از نوسان است که توسط ولز وایلدر در کتاب مفاهیم جدید در سیستمهای تجارت فنی معرفی شده است.

شاخص معاملاتی: میانگین محدوده واقعی

وایلدر در ابتدا شاخص میانگین محدوده واقعی را برای کالاها توسعه داد، اما شاخص معاملاتی را می توان برای سهام، فارکس و شاخص ها نیز استفاده کرد. به بیان ساده، سهامی که نوسانات بالایی از خود نشان می دهد، ATR بالاتری دارد. مقداری که دارای نوسانات کم است، یک مقدار کمتر. میانگین محدوده واقعی می تواند توسط معامله گران برای ورود و خروج از معاملات استفاده شود و ابزار مفیدی برای تقویت سیستم معاملاتی است. این برای معامله گران ایجاد شد تا با محاسبات ساده، نوسانات روزانه یک کالای اساسی را با دقت بیشتری اندازه گیری کنند. اندیکاتور معاملاتی جهت قیمت را نشان نمی دهد، بلکه عمدتاً برای اندازه گیری نوسانات ناشی از شکاف ها و محدود کردن حرکات رو به بالا یا پایین استفاده می شود.

نشانگر معاملات در نمودار

محاسبه میانگین محدوده واقعی نسبتاً آسان است و فقط به داده های تاریخی قیمت نیاز دارد.

میانگین محدوده واقعی

محاسبه

معامله گران می توانند از دوره های کوتاه تری برای تولید سیگنال های معاملاتی بیشتر استفاده کنند، در حالی که دوره های طولانی تر احتمال بیشتری برای تولید سیگنال های معاملاتی کمتری دارند. برای مثال، فرض کنید یک معاملهگر کوتاهمدت فقط میخواهد نوسانات یک مورد اساسی، برای مثال Dax Index یا EURUSD را در یک دوره پنج روز معاملاتی تجزیه و تحلیل کند، سپس معاملهگر میتواند ATR پنج روزه (5) را محاسبه کند.

با افزایش یا کاهش قیمت دارایی، شاخص ATR به سمت بالا و پایین حرکت می کند. شاخص بر اساس حرکات قیمت است، بنابراین ارزش یک مقدار دلار است. به عنوان مثال، مقدار ATR 0.23 به این معنی است که قیمت به طور متوسط 0.23 دلار در هر نوار قیمت حرکت می کند. در بازار فارکس، پیپها را نمایش میدهد که مقدار 0.0025 به معنای 25 پیپ است.

محاسبه مجدد مقدار ATR

یک مقدار ATR جدید زمانی محاسبه می شود که یک دوره به پایان برسد. در نمودار یک دقیقه ای، هر دقیقه یک مقدار جدید محاسبه می شود. از سوی دیگر، در نمودار روزانه، هر روز یک مقدار جدید محاسبه می شود. همه این قرائت ها در یک خط پیوسته ترسیم می شوند تا معامله گران بتوانند ببینند که نوسانات در طول زمان چگونه تغییر کرده است.

اساسی

کلوپ معاملهگران زیربنایی24

از آنجایی که ATR بر اساس میزان جابجایی هر یک از موارد زیربنایی است، ارزش یک زیربنایی به صورت مجزا با سایر زیربناها مقایسه نمی شود. به عنوان مثال، ارزش ATR 0.50 ممکن است زمانی که قیمت سهام 10 دلار است بالا به نظر برسد، اما زمانی که قیمت سهام 100 دلار است، ATR 0.50 ممکن است پایین در نظر گرفته شود. این به این دلیل است که اگر قیمت 0.50 دلار روی یک سهم 10 دلاری حرکت کند، معادل یک حرکت 5 درصدی قیمت است. حرکت 0.50 دلاری در سهام 100 دلاری معادل 0.5 درصد تغییر قیمت است.

میانگین محدوده واقعی به عنوان توقف انتهایی

Average True Range اغلب به عنوان یک توقف ضرر نیز استفاده می شود. در زمان معامله، به ارزش فعلی ATR نگاه کنید. یک توقف ضرر در مضرب ATR قرار دهید. دو (2) رایج است، به این معنی که هنگام خرید، توقف ضرر را 2 برابر ATR کمتر از قیمت ورودی، یا 2 x ATR بالاتر از قیمت ورودی هنگام معامله کوتاه، قرار می دهید.

حرکت توقف ضرر

توقف ضرر فقط برای کاهش ریسک یا کسب سود حرکت می کند. اگر طولانی است و قیمت به طور مثبت حرکت می کند، توقف ضرر را به 2 x ATR زیر قیمت ادامه دهید. استاپ ضرر همیشه به سمت بالا حرکت می کند، نه پایین. هنگامی که به بالا منتقل شد، در آنجا می ماند تا زمانی که بتوان آن را دوباره به بالا منتقل کرد یا معامله بسته شد زیرا قیمت در حال کاهش است و توقف انتهایی ضربه می خورد. البته برای معاملات کوتاه، روند معکوس است.

میانگین محدوده واقعی به عنوان توقف انتهایی: محاسبه مثال

به عنوان مثال، یک معامله طولانی با 10 دلار انجام می شود و ATR 0.10 است. استاپ ضرر را روی 9.80 دلار قرار دهید. قیمت به 10.20 دلار افزایش می یابد و ATR در 0.10 باقی می ماند. استاپ ضرر اکنون به 10 دلار افزایش یافته است که 2 برابر ATR کمتر از قیمت فعلی است. اگر قیمت به 10.50 دلار افزایش یابد، حد ضرر به 10.30 دلار افزایش مییابد که حداقل سود 0.30 دلاری را در معامله قفل میکند.

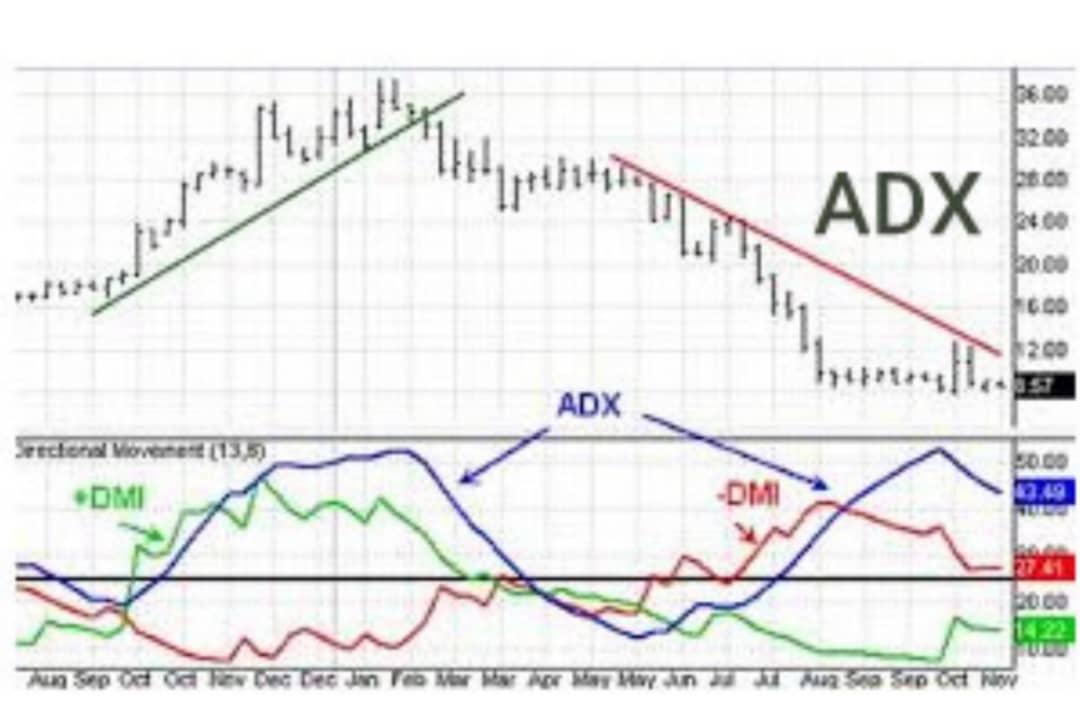

10. نشانگر ADX

ADX (شاخص جهت دار متوسط) یک شاخص قدرت روند است که توسط J. Welles Wilder توسعه یافته است. ADX در واقع مجموعه ای از اندیکاتورهای معاملاتی فنی است که توسط Wilder توسعه یافته است، بنابراین برخی از پلتفرم های معاملاتی اندیکاتورهای معاملاتی را تقسیم می کنند و حرکت جهت دار را به عنوان یک اندیکاتور و ADX را به عنوان دیگری ارائه می دهند. به طور معمول، این اندیکاتورهای معاملاتی با هم برای تشکیل ADX استفاده می شوند.

محاسبه نشانگر ADX

ADX با مقایسه قیمت فعلی با محدوده قیمت قبلی محاسبه می شود. در نتیجه، DMI سپس شاخص uplink (+DI) و شاخص downlink (-DI) را عرضه می کند. DMI همچنین قدرت حرکت به سمت بالا یا پایین را محاسبه می کند و نتیجه را به عنوان یک خط قدرت روند به نام میانگین جهت شاخص یا ADX نمایش می دهد.

+DI و -DI به ترتیب به صورت دو خط مجزا به رنگ سبز و قرمز ظاهر می شوند. وقتی خط قرمز بالاتر از خط سبز است، به این معنی است که قیمت در حال کاهش است. وقتی خط سبز بالاتر از خط قرمز است، به این معنی است که قیمت در حال افزایش است. هنگامی که -DI و +DI به عقب و جلو می روند، احتمالاً هیچ روند قیمتی وجود ندارد و قیمت به سمتی حرکت می کند.

نشانگر ADX روی نمودار

نشانگر ADX TradersClub24

قرائت ADX بالای 25 (20) نشان می دهد که یک روند قوی وجود دارد. معمولاً وقتی ADX زیر 25 (20) نوسان می کند، به این معنی است که روند قوی وجود ندارد و حرکت قیمت به سمت یا در یک روند ضعیف است. برخی از معامله گران تنها از ADX برای مشاهده قدرت روند استفاده می کنند، در حالی که برخی دیگر ترجیح می دهند برای تأیید جهت قیمت به خطوط حرکت جهت نگاه کنند.

- رسول احمدی

- ۱۴۰۰/۱۲/۱۲

- 1012 بازدید